2025.04.17

CICやJICCやKSCの違いは?信用情報機関の種類や開示方法まで徹底解説!

銀行やカードローン、消費者金融などの審査を受ける際、「信用情報機関」によって審査結果が左右されるとよく耳にします。しかし、「CIC」「JICC」「KSC」という三つの機関の違いや、それぞれがどのような情報を管理しているのかは意外と知られていません。

実は、これらの信用情報機関は、それぞれ取り扱う金融商品や情報の種類が異なります。審査に通過するためには、自分の信用情報がどのように記録されているかを確認しておくことが重要です。

この記事では、CIC、JICC、KSCの基本的な違いから、それぞれの信用情報の開示方法、確認できる内容まで詳しく解説します。自分の信用情報を正しく理解し、将来の借入や審査をスムーズに進めるための知識を身につけましょう。

信用情報機関とは?基本的な役割と仕組み

信用情報機関は、個人の借入や返済に関する履歴を記録・管理し、金融機関に情報提供する第三者機関です。

金融機関は、融資やクレジットカードの発行前に、この信用情報をチェックして申込者の返済能力や信用度を判断します。過去に延滞や債務整理などの金融事故があると、審査に悪影響を及ぼす可能性があります。

日本には主に「CIC(シーアイシー)」「JICC(ジック)」「KSC(ケーエスシー)」の3つの信用情報機関があり、それぞれが異なる金融サービスの情報を管理している点が特徴です。

これらの機関は互いに連携しており、一つの機関で事故情報が登録されると、他の機関でも共有されることがあります。そのため、どの機関にどのような情報が登録されているかを把握しておくことが重要です。

信用情報機関は、主に以下のような情報を管理しています。

- 氏名、住所、生年月日などの本人確認情報

- 借入先の金融機関名

- 借入額と残高

- 返済状況(遅延・延滞情報を含む)

- クレジットカードの利用状況

- 過去の申込履歴

- 債務整理や自己破産などの金融事故情報

これらの情報は「信用情報」と呼ばれ、あなたの信用度を示す重要な指標となります。金融機関は、主にこの信用情報を基に審査を行うため、健全な返済履歴を維持することが重要です。

CICとJICCとKSCの違い

3つの信用情報機関は、それぞれが異なる金融機関と提携し、異なるタイプの情報を管理しています。ここでは、CIC、JICC、KSCの基本的な違いをみていきましょう。

| 信用情報機関 | 主な加盟機関 | 情報の特徴 | 登録期間 |

|---|---|---|---|

| CIC | クレジットカード会社、消費者金融 | クレジットカードや割賦払い情報 | 最長5年 |

| JICC | 消費者金融、貸金業者、銀行(一部) | 貸金業者の利用履歴 | 最長5年 |

| KSC | 銀行、信用金庫 | 銀行系ローンや事業融資履歴 | 最長10年 |

それぞれの機関の特徴について、より詳しくみていきましょう。

CIC(シーアイシー)の特徴と管理情報

CICは、正式名称を「株式会社シー・アイ・シー」といい、主にクレジットカード会社や信販会社が加盟しています。

クレジットカードやショッピングローンの利用履歴が中心で、割賦販売法に基づく個人信用情報を管理しています。クレジットカードの新規申込みや増額申請の際には、ほぼ確実にCICの情報がチェックされます。

CICに登録される主な情報には、以下のようなものがあります。

- クレジットカードの契約内容と利用状況

- ショッピングクレジットの契約内容

- 各種ローンの契約内容

- 返済状況(延滞情報を含む)

- クレジットカードの申込履歴

情報の登録期間は、契約終了後または延滞解消後から5年間です。この期間中は、過去の延滞などの情報が残り続けるため注意が必要です。

JICC(ジック)の特徴と管理情報

JICCは、正式名称を「株式会社日本信用情報機構」といい、主に消費者金融や貸金業者が加盟しています。

貸金業法に基づく個人信用情報を管理しており、カードローンや消費者金融からの借入情報が中心です。消費者金融やカードローンを申し込む際には、この情報が審査に大きく影響します。

JICCに登録される主な情報には、以下のようなものがあります。

- 消費者金融からの借入情報

- カードローンの契約内容と利用状況

- 返済状況(延滞情報を含む)

- 過去の融資申込履歴

- 債務整理や自己破産などの情報

情報の登録期間は、CICと同様に、基本的には契約終了後または延滞解消後から5年間です。消費者金融やカードローンを利用する方は、特にJICCの情報に注意が必要です。

KSC(ケーエスシー)の特徴と管理情報

KSCは、正式名称を「全国銀行個人信用情報センター」といい、主に銀行や信用金庫などの金融機関が加盟しています。

住宅ローンや銀行系カードローンの情報が中心となっており、銀行取引に関する信用情報を管理しています。住宅ローンや銀行融資を申し込む際は、この情報が重要視されます。

KSCに登録される主な情報には、以下のようなものがあります。

- 住宅ローンの契約内容と返済状況

- 銀行系カードローンの契約内容

- 銀行での融資情報

- 返済状況(延滞情報を含む)

- 銀行取引における事故情報

情報の登録期間は、他の2機関より長く、最長で10年間です。特に住宅ローンなど長期の融資を考えている場合は、KSCの情報管理が重要になります。

CIC、JICC、KSCの信用情報の開示方法

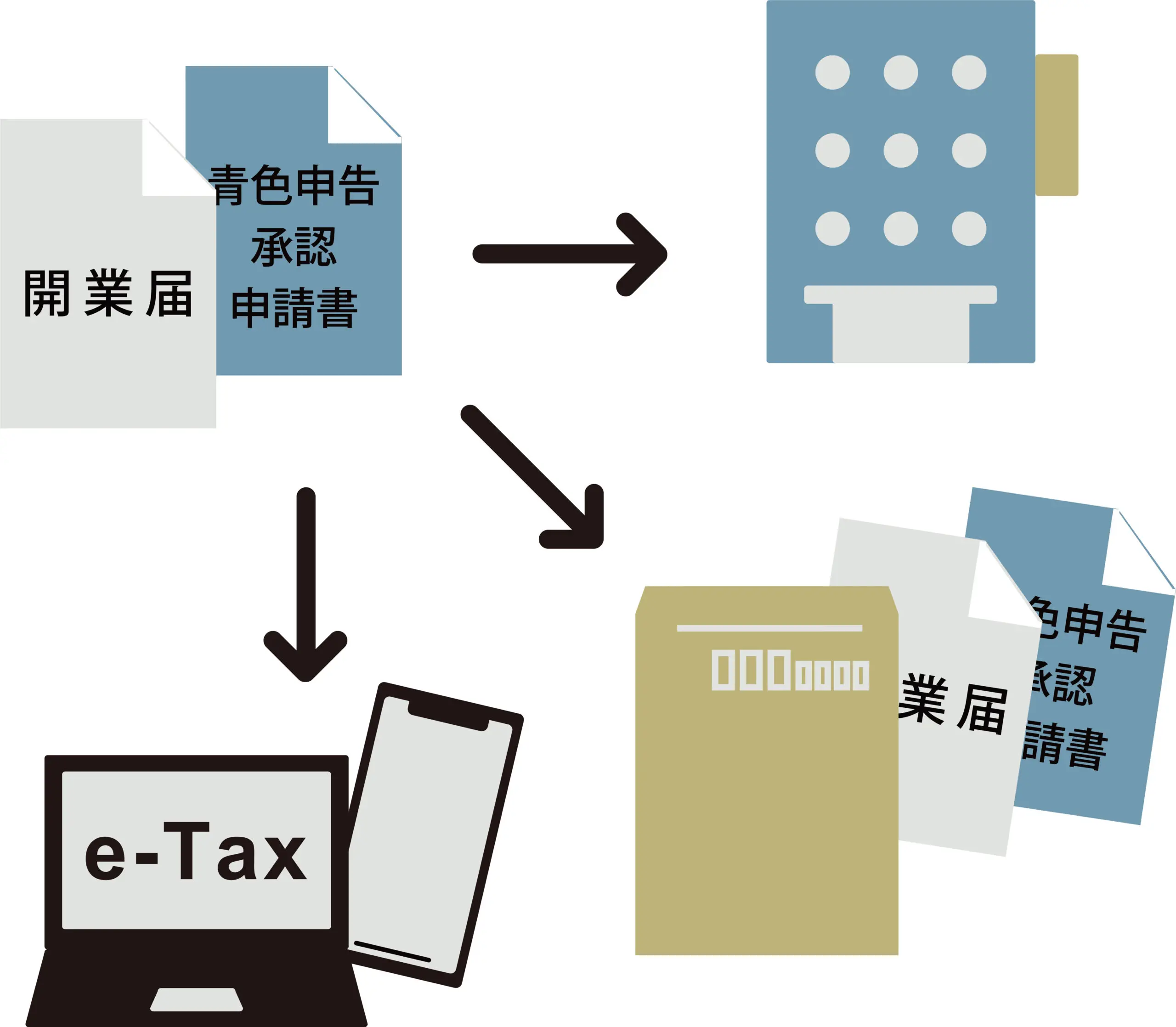

自分の信用情報を確認するには、各信用情報機関に「開示請求」を行う必要があります。それぞれ、インターネット利用や郵送、窓口などの方法で手続きが可能です。手続きのステップを整理して、着実に進めましょう。

CICでの開示方法

CICでは、インターネット、郵送、窓口の3つの方法で信用情報を開示請求できます。それぞれの方法について詳しくみていきましょう。

インターネットでの開示が最も手軽で迅速に情報を確認できます。以下が、具体的な手順です。

- CICの公式サイトにアクセス

- 「個人情報開示」のページから申込み

- 必要事項を入力し、本人確認書類をアップロード

- 手数料1,000円をクレジットカードまたはコンビニ決済で支払い

- 審査後、オンラインで結果を確認(通常3営業日程度)

窓口での開示請求も可能です。東京と大阪に窓口があり、手数料は500円で即日開示が受けられます。ただし、事前予約が必要です。

郵送での請求は、CICのウェブサイトから申込書をダウンロードし、必要書類と手数料1,000円分の定額小為替を同封して送付します。結果は、約1週間後に郵送で届きます。

JICCでの開示方法

JICCでは、スマートフォンアプリ、郵送、窓口の3つの方法で開示請求が可能です。それぞれの方法について説明します。

スマートフォンアプリ「JICC開示アプリ」が最も便利な方法です。以下が、具体的な手順です。

- App StoreまたはGoogle Playから「JICC開示アプリ」をダウンロード

- アプリを起動し、必要事項を入力

- 本人確認書類の撮影と顔認証を実施

- 手数料1,000円をクレジットカードまたはコンビニ決済で支払い

- 審査後、アプリ内で結果を確認(通常2〜3営業日程度)

窓口での開示請求も可能です。東京と大阪に窓口があり、手数料は500円で即日開示が受けられますが、事前予約が必要です。

郵送での請求は、JICCのウェブサイトから申込書をダウンロードし、必要書類と手数料1,000円分の定額小為替を同封して送付します。結果は郵送で届きます。

KSCでの開示方法

KSC(全国銀行個人信用情報センター)でも、自身の信用情報を確認することができます。CICやJICCとは異なる手続き方法があるため、注意が必要です。

KSCでは、インターネットと郵送の2つの方法で開示請求が可能です。ここでは、より便利なインターネットでの開示方法について詳しく説明します。

- 全国銀行協会のウェブサイトにアクセス

- 「個人信用情報の開示」ページから申込み

- 必要事項を入力し、本人確認書類をアップロード

- 手数料1,000円をクレジットカードで支払い

- 審査後、ウェブサイト上で結果を確認(通常5営業日程度)

インターネットでの開示では、開示情報が期間限定(通常2週間程度)でウェブサイト上に表示されます。この期間を過ぎると情報は閲覧できなくなるため、必要に応じてダウンロードや印刷をしておくことをおすすめします。

郵送での開示請求も可能です。郵送での開示手続きは以下のステップで行います。

- 全国銀行協会のウェブサイトから申込書をダウンロード

- 申込書に必要事項を記入

- 本人確認書類(運転免許証のコピーなど)を準備

- 手数料1,000円分の定額小為替を購入

- 上記すべてを封筒に入れて全国銀行個人信用情報センターに郵送

郵送での請求の場合、結果が届くまで約2週間程度かかります。また、開示結果は簡易書留郵便で送付されるため、確実に受け取れる住所を指定することが重要です。

KSCの情報は、主に銀行ローンや住宅ローンの審査に影響するため、これらの融資を検討している方は特に確認しておくことをおすすめします。

信用情報機関の比較:開示方法と費用

3つの信用情報機関の開示方法と費用を比較してみましょう。各機関によって開示方法や費用、特徴が異なりますので、自分に合った方法を選ぶことが重要です。

| 信用情報機関 | 開示方法 | 費用 | 備考 |

|---|---|---|---|

| CIC | インターネット、窓口、郵送 | 窓口500円、それ以外1,000円 | インターネットが最も迅速(約3営業日) |

| JICC | スマートフォンアプリ、郵送、窓口 | 窓口500円、他1,000円 | 専用アプリで手続きが簡単 |

| KSC | インターネット、郵送 | 1,000円 | 開示書類は期限内にダウンロード必要 |

複数の機関での情報確認が理想的です。特に新たな融資やクレジットカードの申し込みを検討している場合は、関連する機関の情報を事前に確認しておくことで、審査の通過率を上げることができます。

同時に開示請求を行う場合は、それぞれの機関に対して別々に手続きと費用が必要になりますが、自分の信用情報を総合的に把握するためには有効な方法です。

信用情報開示で確認できる具体的な内容

信用情報の開示を受けると、本人情報のほかに、クレジットカード・ローンの情報や契約情報、直近の利用状況などさまざまな情報が確認できます。

基本情報と契約内容の確認方法

開示される信用情報には、以下のような基本情報と契約内容が含まれています。

- 氏名、住所、生年月日などの本人情報

- 契約中の金融商品情報(クレジットカード、ローンなど)

- 契約金額と残高

- 契約年月日と契約終了予定日

- 直近の利用状況

契約内容の詳細を確認することで自分の借入状況を把握できるため、多重債務防止や返済計画の見直しに役立ちます。また、自分が知らない契約が記録されていないかをチェックすることで、不正利用の早期発見にもつながります。

契約内容の確認では、特に「契約の種類」「契約額」「残高」「返済状況」をチェックしましょう。これらの情報が、実際の契約内容と一致しているかを確認することが重要です。

支払い・返済状況の確認ポイント

信用情報で特に重要なのが、支払いや返済に関する情報です。この部分には、以下のような情報が記録されています。

- 支払い状況(正常/延滞)

- 延滞の回数と期間

- 月々の返済額と返済履歴

- 最終返済日

返済状況に延滞などの記録がないか特に注意深く確認することが重要です。例えば「延滞中」や「61日以上延滞」などの記録があると、新規の融資審査に大きく影響します。

もし誤った延滞情報が記録されている場合は、該当する金融機関に問い合わせて訂正を依頼することができます。実際には遅延していないのに記録されている場合は、速やかに対応することが重要です。

申込履歴や問い合わせ履歴の見方

信用情報には、過去の申込履歴や金融機関からの照会履歴も記録されています。これらの情報には、以下のような内容が含まれます。

- 過去の融資やカード申込履歴

- 申込日と申込先金融機関

- 金融機関からの照会履歴

- 照会理由(新規申込、与信管理など)

短期間に多数の申込履歴があると、審査に悪影響を及ぼす可能性があります。申込履歴は通常6ヶ月間記録されているため、新規融資を検討している場合は、この期間内の申込回数を抑えることが望ましいでしょう。

また、自分が知らない照会履歴がある場合は、不正な申し込みがないか確認する必要があります。不審な履歴がみつかった場合は、該当する金融機関や信用情報機関に問い合わせることをおすすめします。

CICとJICCの情報登録期間の違い

CICとJICCでは、どのくらいの期間情報が登録されているのかを理解することも重要です。それぞれの機関における情報の登録期間はおおむね同様で、情報の削除も自動で行われます。一方KSCは、比較的登録期間が長いという特徴があります。

CICの情報登録期間と削除タイミング

CICでは、契約や取引の種類によって情報の登録期間が異なります。基本的な登録期間は、以下の通りです。

- 通常の契約情報:契約終了後5年間

- 延滞情報:延滞解消後5年間

- 申込情報:照会日から6ヶ月間

- 債務整理情報:整理後5年間

情報の削除は自動的に行われるため、申請は不要です。例えば、クレジットカードを解約した場合、解約から5年後に契約情報は自動的に削除されます。ただし、削除されるのは登録期間が経過した後の次回更新時となるため、若干のタイムラグが生じることがあります。

延滞情報は特に重要で、一度でも延滞すると、その情報が5年間残ることになります。そのため、返済日を守ることが非常に重要です。仮に延滞してしまった場合も、早急に返済することで信用回復に努めましょう。

JICCの情報登録期間と特徴

JICCの情報登録期間もCICと似ていますが、若干の違いがあります。基本的な登録期間は、以下の通りです。

- 通常の契約情報:契約終了後5年間

- 延滞情報:延滞解消後5年間

- 申込情報:照会日から6ヶ月間

- 債務整理情報:整理後5年間(一部例外あり)

JICCでも情報の削除は原則として自動的に行われます。ただし、CICと同様に、削除タイミングは登録期間経過後の次回更新時となるため、すぐに削除されるわけではありません。

JICCは、主に消費者金融やカードローンの情報を扱っているため、これらのサービスを利用している場合は特に注意が必要です。また、債務整理の種類によっては、5年以上記録が残ることもあるため、専門家に相談することをおすすめします。

KSCの情報登録期間の長期性

KSCは、CICやJICCと比較して、情報の登録期間が長いことが特徴です。基本的な登録期間は、以下の通りです。

- 通常の契約情報:契約終了後5年間

- 延滞情報:延滞解消後5年間

- 申込情報:照会日から1年間

- 債務整理情報:最長10年間

- 破産情報:最長10年間

KSCは特に金融事故情報の登録期間が長い点に注意が必要です。例えば、自己破産や個人再生などの債務整理情報は、最長で10年間記録が残ります。これらの情報がある場合、住宅ローンなどの大型融資の審査に大きく影響するでしょう。

また、KSCは申込情報の保持期間も他の機関より長く、1年間記録が残ります。そのため、銀行ローンなどを短期間に複数申し込むと、その履歴が長く残ることになります。

長期的な金融計画を考える場合は、特にKSCの情報に注意を払い、定期的に確認することをおすすめします。

信用情報に問題がある場合の対処法

信用情報を確認したところ、問題があることが判明した場合、訂正申請を行う必要があります。適切な対応で、信用情報の改善を目指しましょう。

誤った情報の訂正申請方法

信用情報に事実と異なる記録がある場合、訂正を申請することができます。誤った情報の訂正手続きは以下の手順で行います。

- 該当する信用情報機関に連絡し、訂正したい内容を具体的に伝える

- 訂正申請書を入手して必要事項を記入

- 誤りを証明できる書類(契約書や入金証明書など)を準備

- 申請書と証明書類を信用情報機関に提出

- 調査結果を待つ(通常2週間~1ヶ月程度)

訂正申請は、無料で行うことができます。ただし、訂正するには客観的な証拠が必要になります。例えば、「延滞なし」と主張する場合は、期日通りに支払ったことを証明する領収書や通帳のコピーなどが必要です。

信用情報機関は金融機関と連携して調査を行い、誤りが確認されれば訂正されます。調査結果については、文書で通知されます。

延滞情報がある場合の信用回復方法

延滞情報が登録されている場合、すぐに消すことはできませんが、以下の方法で信用回復に努めることが重要です。

- まず延滞している借入を全額返済し、延滞状態を解消する

- 今後の借入では必ず期日通りに返済を続ける

- 一定期間(6ヶ月~1年程度)良好な返済履歴をつくる

- 複数の借入がある場合は、可能であれば一本化(おまとめローン)を検討する

- 不要なクレジットカードや借入は整理する

延滞情報は、延滞が解消されても5年間は記録が残ります。しかし、その後の返済を真面目に続けることで、金融機関からの信頼を徐々に回復させることができます。

また、クレジットカードの利用限度額を低めに設定し、確実に返済できる範囲で利用することも重要です。地道な努力の積み重ねが、信用回復への近道となります。

自己破産などの金融事故情報の影響期間

自己破産や個人再生などの金融事故情報は、信用情報に長期間記録されます。各信用情報機関における金融事故情報の登録期間は、以下の通りです。

- CIC:債務整理完了から5年間

- JICC:債務整理完了から5年間(特定調停は1年)

- KSC:債務整理の種類により異なる(最長10年間)

これらの期間中は、新規の借入やクレジットカードの作成が非常に困難になります。特に自己破産の場合は、免責から7~10年程度は住宅ローンなどの大型融資の審査通過が難しくなると考えておくべきでしょう。

ただし、時間の経過とともに影響は徐々に薄れていきます。登録期間が経過すれば情報は削除され、新たなスタートを切ることができます。それまでの間は、現金取引を基本とし、計画的な家計管理を心がけることが重要です。

信用情報機関の活用方法と今後の対策

信用情報を上手に活用し、将来の金融活動をスムーズに進めるためには、自身の信用情報を定期的に確認し、適切に管理することが重要です。

定期的な信用情報確認のメリット

信用情報を定期的に確認することには、以下のようなメリットがあります。

- 自分の借入状況を客観的に把握できる

- 不正利用や身分盗用の早期発見につながる

- 将来の融資審査に備えて対策を立てられる

- 誤った情報がないか確認できる

- 借入の整理や返済計画の見直しに役立つ

年に1回程度の定期確認が理想的です。特に、住宅ローンなどの大型融資を検討している場合は、申込みの半年から1年前に確認しておくことで、問題があれば対処する時間的余裕がうまれます。

また、クレジットカードやローンの申込みが不審に拒否された場合も、すぐに信用情報を確認することをおすすめします。自分では知らない間に、何らかの問題が記録されている可能性があります。

良好な信用情報を維持するためのポイント

良好な信用情報を維持するためには、以下のポイントに注意しましょう。

- 支払期日は必ず守る(自動引落設定が確実)

- 無計画な借入やカード申込みを避ける

- 借入総額を年収の3分の1以下に抑える

- 利用していないカードは解約する

- 住所変更時は全ての契約先に通知する

支払い期日を確実に守ることが最も重要です。わずか数日の延滞でも、信用情報に記録されることがあります。期日前日までに入金する習慣や、口座の残高不足に注意するなど、日頃からの意識が大切です。

また、短期間に複数のローンやクレジットカードを申し込むと、「申込の集中」として信用度が下がる可能性があります。必要なものだけを計画的に選ぶようにしましょう。

3つの信用情報機関を効果的に利用する方法

3つの信用情報機関を効果的に利用するためには、以下のようなアプローチが有効です。

- 融資やカードの申込み前に関連する機関の情報を確認する

- 大型融資(住宅ローンなど)の前は全機関の情報をチェックする

- 延滞があった場合は、影響する機関を特定して対策を講じる

- 不審な情報があれば、関連する金融機関に確認する

申込む金融商品に合わせて確認する機関を選択することが効率的です。例えば、消費者金融からの借入を検討しているならJICCを、銀行ローンならKSCを、クレジットカードならCICの情報を重点的に確認するといった具合です。

また、自分の信用情報の状態に合わせて、審査通過率の高い金融商品を選ぶことも大切です。信用情報に問題がある場合は、審査基準が厳しくない商品から始めて、徐々に信用を回復させていくという方法も有効でしょう。

まとめ

この記事では、日本の3つの主要信用情報機関(CIC、JICC、KSC)の違いと、それぞれの特徴について詳しく解説しました。各機関が扱う情報や開示方法、登録期間はそれぞれ異なりますが、いずれも私たちの金融活動に大きな影響を与えています。

定期的に自分の信用情報を確認し、誤りがあれば訂正を求め、常に良好な返済履歴を維持することが重要です。また、これから住宅ローンなどの大型融資を検討している方は、事前に全ての信用情報機関で自分の情報を確認しておくことをおすすめします。将来の金融活動をスムーズに進めるためにも、信用情報は自分の大切な資産として適切に管理していきましょう。

最短即日融資!HTファイナンスのビジネスローン

信用情報は融資審査に大きく影響するため、日ごろから適切に管理することが大切です。ただし、信用情報を整えたとしても、実際の融資審査にはある程度の時間がかかることがあります。そのため、急ぎで資金調達をしたいケースに備え、即日融資などスピーディな対応が可能な手段を検討しておくことも重要です。その一つの選択肢が、HTファイナンスのビジネスローンです。

HTファイナンスでは、スピードと柔軟性を重視した独自の審査体制を整え、より早く経営者の皆様へ資金をご提供できるよう努めています。必要書類もシンプルにまとめていますので、準備に時間をかけることなくお申し込みいただけます。また、オンラインやお電話でのやり取りを中心に契約まで進められるケースもあり、来店の手間を軽減できるのもポイントです。

事業拡大のチャンスを逃さないために、まずは一度HTファイナンスまでお問い合わせください。